USA aktsiaturud tegid hiljuti ametlikult läbi korrektsiooni, kui S&P 500 indeks kukkus ühel hetkel tipust üle 10 protsendi. Ka kohalikud Balti turud tegid mitu korralikku jõnksu madalamale ning paljudel investoritel tekkis suur ärevus, kas ongi järgmine börsikrahh käes.

Kuna selliseid korrektsioone või isegi sügavamaid krahhe tuleb börsidel kindlasti ette veel ka tulevikus, siis vaatleme seda teemat ka läbi kuulsa investori Warren Buffetti mõtete, kes on oma karjääri jooksul olnud edukas selliseid ajutisi langusi ära kasutama.

Korrektsioonid on normaalsed, kuid enamasti ootamatud

Viimastel aastatel on aktsiaturud pigem liikunud stabiilselt üles, eriti on see nii olnud pärast Donald Trumpi valimist USA presidendiks 2016. aasta lõpus. Seetõttu pole paljud investorid harjunud selliseid köhatusi aktsiaturgudel nägema.

Buffett sõnas alles hiljuti Berkshire Hathaway investoritele saadetud infokirjas: “Tulevik toob meile aeg-ajalt suuremaid turukukkumisi ja isegi paanikat, mis ei jäta puutumata ühtegi aktsiat. Keegi ei oska aga öelda, millal need asjad juhtuvad.”

Korrektsioon on nagu allahindlus börsil

2008. aastal tundus, et kogu USA finantssüsteem on huku äärel ning ükski aktsia ei pääsenud toimunud langusest. Isegi Buffetti enda investeerimisfirma Berkshire Hathaway langes rohkem kui 30%. Ettevõtte väärtus langes toona alles teist korda Buffetti juhtimise ajaloos.

2008. aastal investoritele saadetud kirjas kommenteeris Buffett olukorda: “See ei häiri mind ega Charlie Mungerit (Buffetti äripartner – toim.) põrmugi ning me isegi naudime selliseid langusi, kui meil on kapitali, et oma positsioone suurendada. Kaua aega tagasi õpetas Benjamin Graham mulle, et hind on see, mis sa maksad ja väärtus on see, mis sa selle eest saad. See kehtib nii sokkide kui ka aktsiate ostmisel. Mulle meeldib osta kvaliteetset kaupa, kui hinnad on all.”

Ära jookse massiga kaasa

Oma 2008. aasta kirjas sõnas Buffet veel: “Ole ettevaatlik nende investeeringute suhtes, mis toovad sulle aplausitormi, head liigutused tehakse tavaliselt haigutuste saatel.”

Aasta hiljem kirjutas legendaarne investor: “Praegu on olnud investeerimiseks ideaalne periood. Hirm on heade investorite parim sõber. Need, kes paigutavad oma raha ainult siis, kui kommentaatorid on tuleviku suhtes optimistlikud, maksavad lõpuks selle tähtsusetu optimismi eest kõrget hinda.”

Aastakümnete jooksul läbi viidud uuringud näitavad, et keskmine investor jääb keskmisele turutootlusele alla ning peamiseks põhjuseks on pidev aktsiatest sisse ja välja hüppamine. Liiga tavaline on olukord, kus tõusval turul visatakse kõik oma säästud tuttavate eeskujul turule ning krahhi keskel müüakse kõik oma positsioonid paanikas maha, et “päästa veel, mis päästa annab”.

Kui hüüdlause “osta madalalt ja müü kõrgelt” on kõigile investoritele tuttav, siis massimentaliteedi tulemusena kipub see tihti välja kukkuma hoopis vastupidiselt.

Turgude ajastamine lõpeb keskmise investori jaoks kaotusega. Tasub võtta mõttemall, et püstloodis tõusval turul ja suure optimismi keskel tuleks jääda ettevaatlikuks ja konservatiivseks, kuid turgude languse korral ja paanika tekkides tuleks hakata otsima sobivaid ostukohti.

Pane ennast olukorda, et tekkinud võimalusi kasutada

Buffett on kinnitanud, et tema kogub tõusvatel turgudel kapitali, et olla valmis hetkedeks, kui paanika tekib. Ta tõi välja, et eelmises suures majanduskrahhis oli Berkshire ostupoolel, kuigi enamus teisi finantsettevõtteid olid täielikus paanikas. Berkshire ostis üles terveid firmasid ning aitas neid oma kapitaliga taas ellu turgutada.

Buffetti sõnul hoiab Berkshire igal ajahetkel vähemalt 20 miljardit dollarit rahas või selle ekvivalentides ning praegusel hetkel on ettevõttes vaba kapitali üles 100 miljardi dollari. See annab võimaluse sobivate võimaluste avanedes ostma asuda. Näiteks investeeris Buffett 2008. aasta septembris Goldman Sachsi 5 miljardit dollarit ning teenis hiljem selle pealt miljardeid kasumit.

2010. aastal ütles Buffett: “Me panime viimasel kahel aastal keset kogu seda kaost palju raha tööle.” Sama strateegia on mõistlik ka väikeinvestori puhul, kellel võiks mingi osa portfellist olla igal hetkel rahas, mida siis heade võimaluste tekkides saaks ära kasutada.

Kokkuvõtteks

Kuna Eesti väikeinvestori jaoks võivad Warren Buffetti müütilised tegemised ja USA aktsiaturud tunduda liiga kauged, et sellega samastuda, siis toome kokkuvõtteks jutu põhipunktid kohalikule Balti börsile.

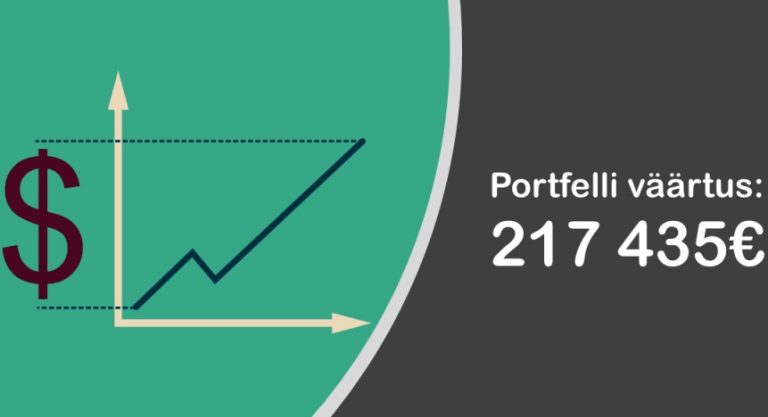

Kui vaadata joonisel olevat Balti börsiindeksi liikumist alates 2000. aastast tänapäeva, siis on eelmine suur majanduskriis väga hästi näha. Samas on ka näha, et krahh kestis börsidel kõigest veidi enam kui kaks aastat. Kui sinna lisada veel ka suuremad korrektsioonid aastatest 2006, 2011 ja 2014, siis laia joonega arvutades saame öelda, et 1/3 ajast börsiindeks langes ning 2/3 ajast tõusis.

Isegi, kui investor tegi äärmiselt halva ajastuse ning paigutas kogu oma kapitali korraga Balti turule 2007. aastate tippude juures, siis tänaseni hoides oleks tema portfell taastunud ning omajagu rikkust kasvatanudki.

See taastumine oleks küll võtnud peaaegu kümme aastat aega, kuid… reaalsus on see, et korraliku investeerimisstrateegia olemasolul ning selle järgmisel ei juhtu olukorda, kus investor läheks massiga kaasa ja paneks kogu oma kapitali korraga turule.

Kui tavaline väikeinvestor ehitab oma aktsiaportfelli üles järk-järgult, turu ajastamisele energiat ei kuluta ning paanikamüükide ajal hoiab pea külmana ning pigem suurendab oma positsioone, siis saab kindlasti väita, et senise majandusmudeli jätkumisel on see investor pikas perspektiivis võidumees.

Allikad: Investopedia, berkshirehathaway.com, The Motley Fool, Nasdaq Baltic.