Eesti ettevõtete rahastamisvõimalused on head. Likviidsete vahendite kasv on parandanud ettevõtete võimet rahastada oma tegevust ja teha investeeringuid omavahenditest. Ka nende juurdepääs välisele rahastusele on endiselt hea. Pangalaenude kättesaadavus 2018. aastal ettevõtete hinnangul küll mõnevõrra halvenes, aga paranenud on pangandussektoriväliste laenude kättesaadavus. Rahastamise kättesaadavust toetavad nii ettevõtete tugev finantsseis ja krediidiajaloo paranemine kui ka väga madalad baasintressimäärad.

Ettevõtete võlakohustused kasvasid 2018. aastal pisut üle 5%. Eesti Panga 2018. aasta detsembriprognoosi järgi suurenevad ettevõtete võlakohustused 2019. aastal veidi kiiremini, kuid seejärel kasv aeglustub ja jääb alla 6%, kirjutab Eesti Pank.

Tänu sissetulekute kasvule suurenevad ka majapidamiste säästud ja rohkem majapidamisi on võimelised laenu võtma. Kasvanud on nii majapidamiste varad kui ka laenukohustused. Laenukasvu toetavad lisaks sissetulekute suurenemisele ka madalad intressimäärad. Eesti Panga detsembriprognoosi järgi aeglustub majapidamiste võlakohustuste aastakasv lähiaastatel ligikaudu 6%ni. Elanikkonnas on suurenenud nende perede osakaal, kel on sääste, kuid kogutud säästude suurus on enamasti siiski üsna väike. Paljudel peredel pole ootamatuteks olukordadeks piisavalt rahatagavara.

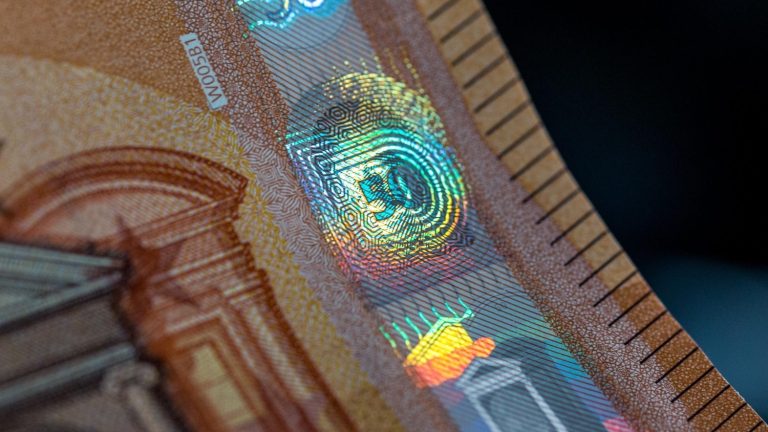

Eesti pangandusturu muutused mõjutavad pankade rahastamist ja laenupakkumist. Mõne laenutoote puhul on konkurents nõrgenenud, mis osaliselt selgitab nii ettevõtete võetud laenude kui ka uute eluasemelaenude keskmiste intressimarginaalide väikest tõusu. Üldjoontes on pankade laenupakkumisvõime hea. Kuigi laene võetakse aktiivselt, katavad uute laenude väljaandmist suures osas varasemate laenude tagasimaksed ja hoiuste kasv. Kuna võlakirjade roll pankade rahastamises kasvab, mõjutab pankade rahastamist ja laenupakkumist lisaks Põhjamaade majanduse või panganduse arengule üha rohkem ka see, mis toimub rahvusvahelistel finantsturgudel.

Vaata täispikka publikatsiooni ning videoülevaadet SIIT.