Saime hiljuti Rahajutud.ee Facebooki lehe kaudu kahelt lugejalt väga sarnased küsimused, mis võiks põhimõtteliselt panna ühise nimetaja alla “Kuidas algajana alustada investeerimisega?”. Sellest lähtuvalt paneme kirja punktide kaupa mõned mõtted, millest võiks alustades abi olla.

Kõige olulisem on soov üldse investeerimisega alustada ning see on juba pool võitu! Kui see otsus tehtud, siis võiks edasi abi olla nendest viiest punktist:

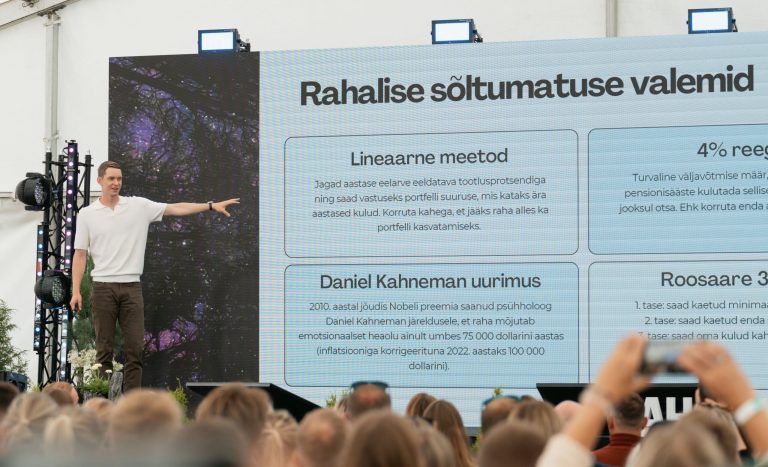

1. Esiteks on vaja informatsiooni. Kuna tänapäeval on internetis kogu maailm valla ja kõikvõimalikku infot on lademetes tasuta saadaval, siis pole probleem mitte info puuduses vaid selle ülekülluses. Paljud investorid meenutavad intervjuudes, et nende huvi selle maailma vastu sai alguse mõnest raamatus. Üheks populaarseks päästikuks on olnud näiteks Robert Kiyosaki “Rikas isa, vaene isa”. Eesti väikeinvestorile on suurepäraseks abimeheks meie enda kohalik investeerimisedulugu Jaak Roosaare, kelle “Rikkaks saamise õpik” annab algajale kompaktselt esimesed teadmised investeerimisest. Kui baasteadmised on olemas, siis on lihtsam ka internetist infot hankida, kuna osatakse paremini teavet filtreerida.

2. Varaklassidest on kõige väiksem sisenemisbarjäär ühisrahastusel, kus erinevatel platvormidel saab esimesed laenutükid osta juba 10 euroga. Kindlasti tasub siinkohal korrata seda ajatut lauset, et investeerimiseks sobib vaid raha, mida inimene võib kaotada, kuna igasuguse investeerimistegevusega on seotud ka riskid. Ühisrahastust hüppelauaks kasutades saab üsnagi väikeste summadega selgeks, kas potentsiaalsel investoril on üldse närvi, et ise oma varade haldamisega tegeleda. Võib juhtuda, et juba esimeste ühisrahastuses maksetega hiljaks jäänud laenude korral on inimene paanikas ning tahab portfelli likvideerida. Sellisel juhul peab jätkama enda harimist, et riskide realiseerumisest paremini aru saada või siis leppima pangahoiustega.

3. Aktsiaturgudel 10 euroga veel midagi ei tee, kuid tänu LHV Kasvukontole on paarikümne euroga kuus võimalik hakata ka passiivsetesse indeksfondidesse investeerima. Indeksfondide valik nõuab juba veidi spetsiifilisemaid teadmisi, kuid laiapõhjalistesse ja väikese halduskuluga indeksfondidesse investeerimise puhul võetakse üldine tururisk ning ajalooliselt on aktsiaturud kindlalt investori kasuks töötanud.

4. Teenustasude poolest on algajale investorile hea valik ka Balti börs, kui näiteks LHV pangas saab kohaliku börsi aktsiaid hoida kontol ilma rahata. Aktsiatesse investeerimisel on aga vaja suuremat algkapitali, kuna ostmisel rakenduv teenustasu on muidu protsentuaalselt liiga suur. Enamus investorite hinnangul võiks Balti börsil ühe ostu teha umbes 700-800 euro eest. Aktsiatesse investeerimise kohta on Jaak Roosaare kirjutanud samuti suurepärase raamatu: “Aktsiatega rikkaks saamise õpik”. Sealt saab esimesed teadmised ettevõtete kohta ning saab huvi korral astuda järgmise sammu. Kohalikul börsil tegeledes on see pluss, et börsifirmad on reaalselt pidevalt silme all ning nende tooteid ja teenuseid saab ka ise kasutada ja kohalik meedia kirjutab nende tegemistest. Nii saab isegi ilma finantsaruannete lugemiseta veidi aimu, kuidas parasjagu ettevõttes olukord on ja kuidas kliendid nendesse suhtuvad.

5. Hajutamine. Üks asi, mida algajale väikeinvestorile pidevalt korrutatakse, on hajutamine. Siinkohal tuleb vaadata näkku reaalsusele, et tõenäoliselt on väikeste summadega alustades head hajutatust esialgu keeruline tekitada. Eriti, kui investeeritakse oma mõnetuhandelise portfelliga osaliselt näiteks ka Balti börsi üksikaktsiatesse. Mida suuremaks paisub portfelli maht, seda kergem on hakata ka korralikult hajutama ning seda olulisemaks see muutub.

Mina soovitaksin kindlasti (regulaarselt) analüüsida oma finantse laiemalt. Esiteks kulusid, ja mitte eesmärgiga iga hinna eest maksimaalselt säästa, vaid et teha enda jaoks ratsionaalseid ja õigeid otsuseid, ja mitte kulutada sellele, mida tegelikult ei vaja/taha. Teiseks,mitte keskenduda niivõrd passiivsele tulule kui sissetulekule üldiselt, ja mõelda, kuidas oma sissetulekuid suurendada kas enda eriala või muude tegevuste kaudu – tulu on tulu. Ja kolmandaks ei tasuks võtta Roosaare jm 50% klubi ja passiivse sissetuleku koolkonda ainsa tõena, vaid uurida ka teisi vaatenurki – lugeda, rääkida, jälgida erinevate inimestega. Nt startupperid, endised pokkerimängijad-turned-into-kauplejad, tuttav, kes Airbnb kaudu korterit välja üürib jne -kõigilt on midagi kõrva taha panna. Riski ei tasu karta, seda tuleb lihtsalt mõistlikus ulatuses võtta. Edu!